«Доктор медь». Как заработать на важнейшем для энергоперехода металле

The Bell

Благодаря своим свойствам медь является ключевым металлом для перехода к низкоуглеродной экономике. Рост рынка электрокаров должен увеличить спрос на медь, а дефицит предложения, согласно всем прогнозам, подтолкнет цены. Какие добытчики меди могут воспользоваться удачной конъюнктурой и что происходит с их бизнесом, рассказывают Владислав Коломеец, FMVA, автор канала Kolomeets Investments в Seeking Alpha, и аналитик Анастасия Долгова.

Спрос на медь — важный индикатор состояния мировой экономики

Медь считается одним из самых распространенных и востребованных металлов в мире из группы недрагоценных (неблагородных). Она обладает рядом свойств, которые крайне ценятся в промышленности, например высокой тепло- и электропроводностью, устойчивостью к коррозии и пластичностью. Кроме того, область ее использования невероятно широка — от коммунальных услуг (связь, электричество) до строительства, медицины и производства автомобилей.

Данные Ассоциации развития меди (СDA) показывают, что около 46% мирового объема производства меди приходится на сектор строительства, 21% — электротехнику, 16% — транспорт и 17% — потребительские товары и промышленное оборудование.

Среди инвесторов даже закрепился термин «доктор медь». Это связано с тем, что спрос на этот металл является индикатором состояния мировой экономики в целом. Согласно исследованию CME Group, между ценой на медь и индексом деловой активности США (ISM), а также индексом S&P 500 — сильная корреляция. На тридцатилетнем промежутке заметно, что линия тренда во всех трех инструментах сопоставима — как во взлетах, так и в падениях. Особенно сильно зависимость видна в периоды 2008–2012 и 2018–2022 годов. В этой связи динамика на рынке меди считается барометром экономических циклов.

Почему дефицит меди неизбежен

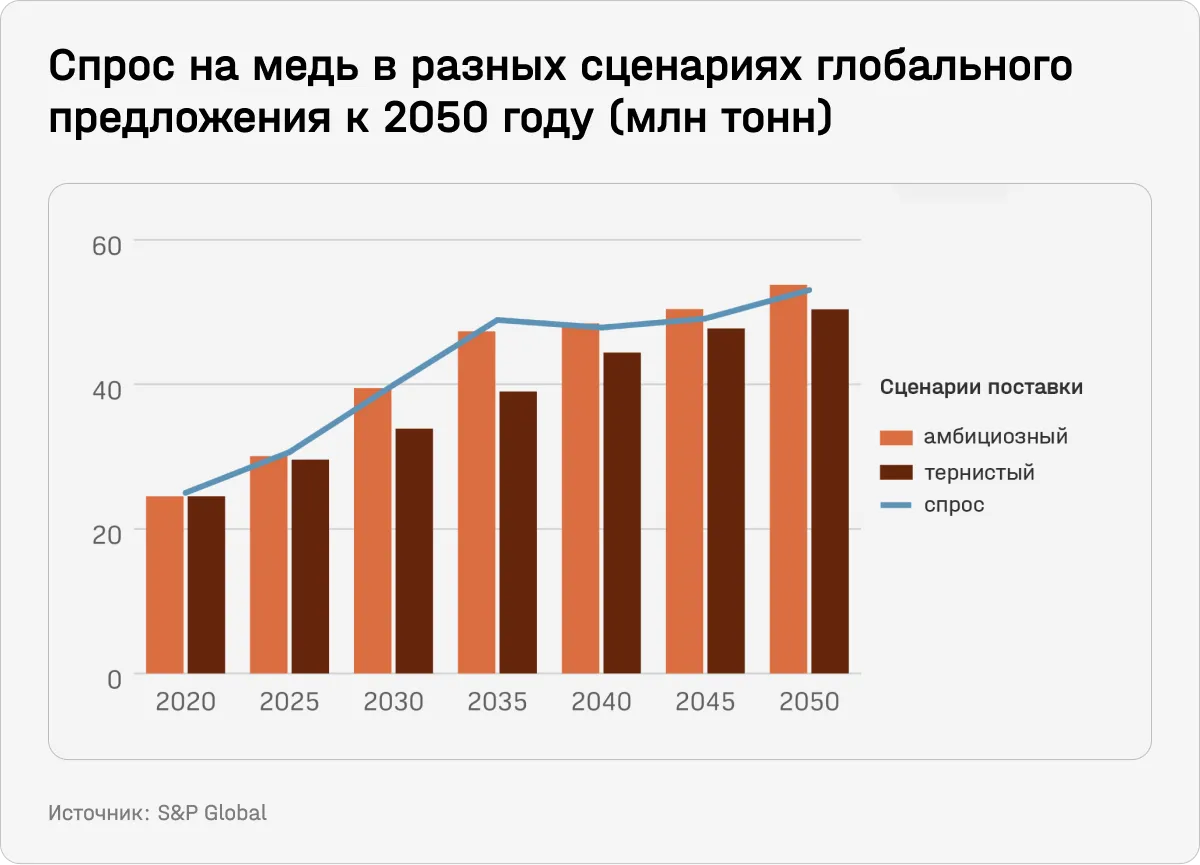

S&P Global Market Intelligence прогнозирует, что к 2035 году спрос на медь удвоится и составит 50 млн тонн на мировом рынке. В отчете также сказано, что, согласно базовому сценарию, годовой дефицит к этому моменту достигнет 1,5 млн тонн, а в худшем случае — 9,9 млн тонн (около 20%). Для сравнения, самый большой дефицит меди был зафиксирован в 2014 году — 1 млн тонн. Однако спрос превысил предложение уже в 2022-м на 0,43 млн тонн. На сегодняшний день медь не имеет аналогов, близких по свойствам, а значит, ажиотаж, вероятно, сохранится.

Одна из причин недостатка меди на рынке — отсутствие новых открытий рудников, в то время как старые истощаются. Средний возраст 10 крупнейших рудников в мире составляет 95 лет.

Прежде всего, это связано с тем, что разработка нового месторождения может занимать до 15 лет, поэтому корпорации сосредотачиваются на уже существующих активах. Подсчитано, что всего с 1990 года было сделано 224 крупных открытия меди, из которых 16 обнаружили за последнее десятилетие и только одно с 2015 года. Учитывая это, в случае нового всплеска спроса на рынке меди производителям просто не хватит ресурсов, чтобы оперативно увеличить объемы.

Парадоксально, что в это же время бюджет на разведку продолжал стремительно расти (желтая линия на графике). Ключевой момент здесь — смещение акцентов. Если в 90-х годах ассигнования на разведочные работы составляли до 60% от всего бюджета, то в 2021 году на это было выделено всего 34%. Это означает, что компании уделяют больше внимания устоявшимся активам и расширяют поиски вокруг них, а на разведку новых месторождений, наоборот, тратят меньше.

Кроме того, снижается содержание количества руды из-за истощения шахт. Получается, что необходимо переработать и измельчить гораздо больше горной породы, чтобы получить такое же количество меди. Потенциально, это может привести к сокращению мирового производства меди и увеличению давления на ценообразование.

Например, сообщалось, что крупнейшая в мире компания по добыче меди CODELCO близка к самому низкому уровню производства за четверть века из-за стареющих рудников. По этой причине значительно увеличилась себестоимость — на 34%, а прибыль упала на 73% по итогам первого квартала год к году.

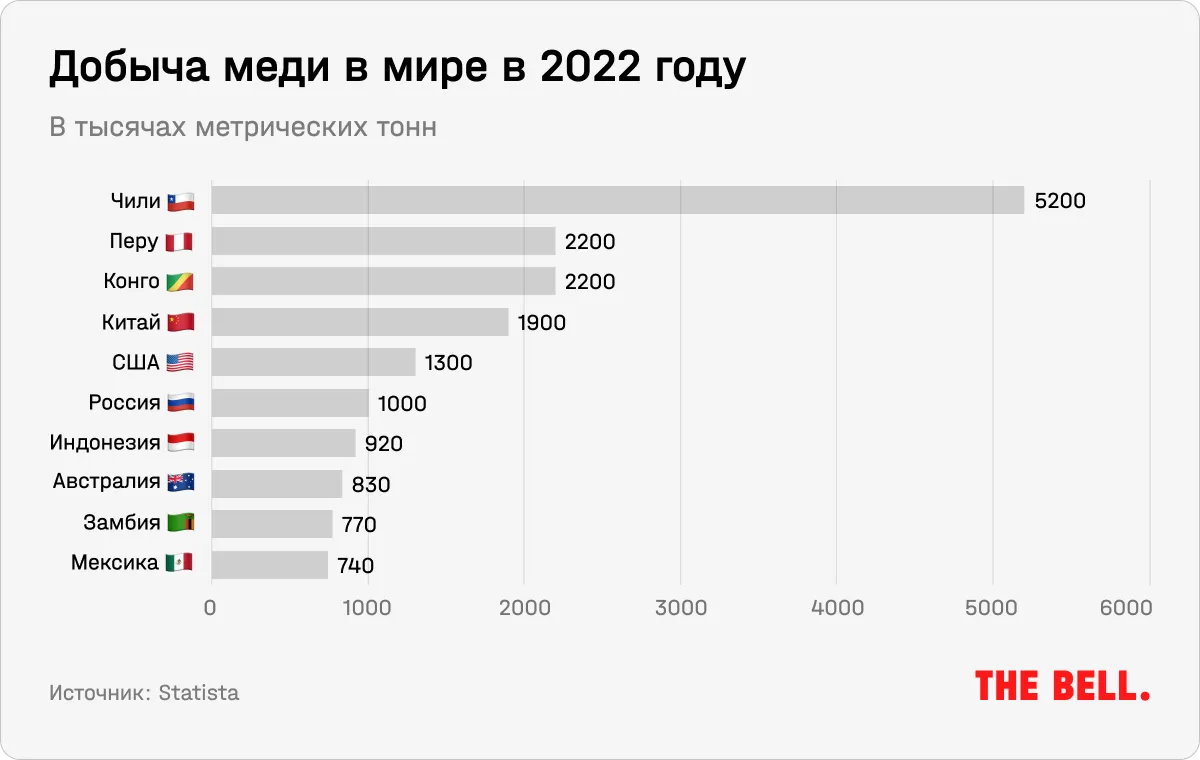

Стоит отметить и геополитический фактор. Из 20 млн тонн меди, произведенной в 2020 году, более половины пришлось на страны, которые отнесены к категории «нестабильных» или «чрезвычайно нестабильных». Например, вторым по величине ее добытчиком является Перу (лидер Чили — 24% мирового производства), где уже год бушуют протесты из-за ареста и импичмента президента Педро Кастильо. Несмотря на то, что производительность после этого снизилась, Reuters сообщает, что в 2023 году правительство Перу рассчитывает увеличить добычу меди на 15% год к году — до 2,8 млн тонн.

Основные драйверы роста стоимости меди на фондовом рынке

Вот несколько прогнозов относительно динамики цены на медь:

- Goldman Sachs предполагает рост на 30% — до $11 тысяч за тонну в этом году (текущая — около $8,5 тысяч) и до $12 тысяч в следующем.

- Прогнозы JPMorgan более консервативны — $9,1 тысячи и $10 тысяч за тот же период.

- В Bank of America и трейдере Trafigura считают, что отметка в $12 тысяч будет достигнута уже в ближайшие 12 месяцев.

Предполагается, что стимулировать рост цены на медь будет дефицит предложения, который сочетается со значительным увеличением спроса со стороны компаний, трансформирующих глобальную энергетическую систему, например производителей электромобилей или солнечных батарей.

Дело в том, что медь — это, как выражается Barron’s, «стержень» низкоуглеродной экономики. Она используется в возобновляемых источниках энергии, включая тепловую, гидро, ветровую и солнечную. В 2020 году на экологически чистое использование меди приходилось 4% от общего потребления. Аналитики Goldman Sachs считают, что к 2030 году ее доля достигнет 17%. Ожидается, что растущий спрос на решения в области альтернативной энергии, батареи, электромобили и гибридные авто станет основной движущей силой для металла.

Основным драйвером роста спроса и, как следствие, цены на медь в ближайшие 10 лет будет развитие и популяризация электромобилей. Сейчас этот рынок составляет $255,5 млрд, и предполагается, что совокупный среднегодовой темп роста до 2032 года будет равен впечатляющим 23,1%.

В среднем на электромобили используют в четыре раза больше меди, чем на транспортные средства с бензиновым двигателем, — порядка 80 кг. По оценкам Wood Mackenzie, к 2030 году только для производства зарядных станций понадобится на 250% больше меди, чем сейчас.

Во всем мире правительства инвестируют в развитие зеленой экономики. Не так давно бывший премьер-министр Великобритании Борис Джонсон обещал прекратить продажу автомобилей с дизельным и бензиновым двигателем к 2030 году. Новый премьер-министр Риши Сунак поддерживает эту политику: так, он заявил, что уже выделено 6 млрд фунтов стерлингов на строительство зарядной инфраструктуры к 2030 году. Главная цель ЕС сейчас — стать углеродно нейтральным к 2050 году, США планируют успеть в этот же срок. Каждая правительственная инициатива в сторону декарбонизации стимулирует спрос на медь.

Главным же потребителем меди является Китай — на него приходится около половины всех продаж. В рамках последнего пятилетнего плана (2021–2025), Пекин обязался сократить выбросы углерода на 65% и увеличить долю неископаемых (возобновляемых) видов топлива в потреблении с 20% до 25%. Ожидается, что по мере восстановления экономики страны рынок меди продолжит укрепляться.

Как инвестировать в медь

Инвестировать в медь можно с помощью ETF или фьючерсов. Мы же выбрали несколько крупных компаний, которые являются лидерами рынка меди США и способны извлечь выгоду из роста цены.